截至目前6月份,已有12家支付机构牌照被注销,现仅剩下258张了。其中,自5月15日至6月6日一个月时间内注销8家。今天聊聊加强第三方支付和P2P的关系。

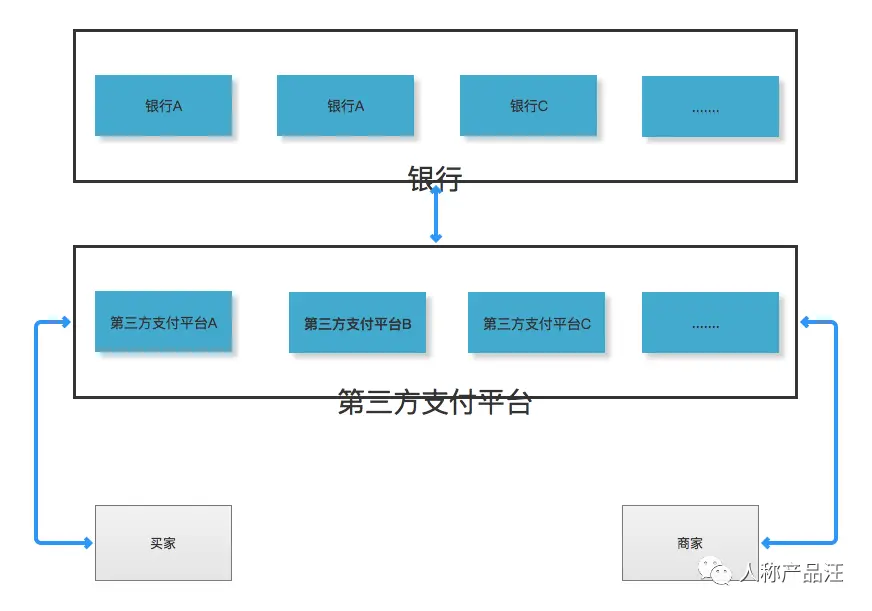

第三方支付作为银行与P2P平台之间的重要桥梁,第三方支付承担了传统金融业里的“汇”的角色,支付的钱为中间业务。P2P与第三方支付机构是合作关系,将第三方机构作为资金托管机构。

投资者如果在P2P平台上投资时,需要把***里的钱转到第三方账户上农业银行和融通支付的关系,第三方支付平台把钱汇到借款企业所在该平台的账户中,借款人从账户**到***。

整个环节下来,第三方支付起到资金的清算、支付作用,只是作为一个连接银行和投资人的“资金运输通道”,资金是不会停留的。整个过程中资金只是在中间短暂停留而且过程也是受央行全程监管,过程中并不存在资金挪用现象。

借款企业还款也是这样,把本息从***转到企业在第三方支付平台的账户中,通过第三方支付把钱转到投资者支付账户中,投资者将钱提取到个人银行账户中。第三方支付是P2P平台运营的基础配套。

同样作为“通道”来讲,而传统银行对于P2P公司的接入要求非常高,并且多数没有出台对P2P平台资金托管和支付的具体办法。就目前整体形势而言,大多数平台仍然选择第三方支付机构的服务。

下面梳理下第三方支付、银行与P2P之间关系的变化。

变化阶段一:第三方托管转向联合存管

2013年监管层建议建立P2P平台的第三方资金托管机制。鉴于此,继汇付天下、国付宝之后,易宝支付等第三方支付企业相继推出资金托管平台。

2015年随着央行等十部委联合下发互联网金融指导意见,明确要求P2P平台应当选择符合条件的银行业金融机构作为资金存管机构。多家P2P平台从第三方支付公司资金托管,转向联合存管。

联合存管模式的最大优势,一方面是可以满足P2P等互联网金融机构选择银行建立客户资金第三方存管制度的监管要求;另一方面能确保银行后台系统能赶上P2P机构产品创新的步伐。

当时有专家称:P2P网贷和银行的关系从曾经被公认的竞争关系逐渐走向合作关系的迹象越来越明显。在大方向之下,将来二者的合作或将越来越紧密。

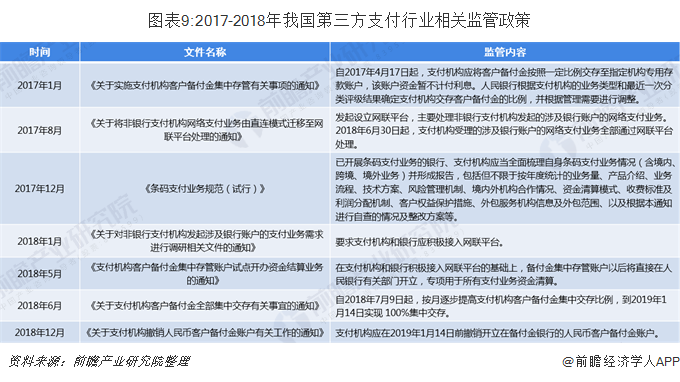

变化阶段二:联合存管退出市场,银行直接参与P2P资金存管

2017年2月23日,银监会正式发布了《网络借贷资金存管业务指引》(下称“指引”),《指引》中提到,存管银行不应外包或由合作机构承担,不得委托网贷机构和第三方机构代开出借人和借款人交易结算资金账户。等于对联合存管“判**”,第三方支付将作为纯粹的支付通道。

发展趋势:第三方支付成为纯粹的支付通道

随着网贷整顿步入收尾阶段,有人猜测第三方支付会不会彻底退出市场?

基于用户服务层面,第三方托管机构相比银行仍有很多独特的优势。比如响应速度快、支持团队经验多。第三方支付机构的核心在于创新能力、对P2P行业统计以及对市场理解,出于对市场的分析,能快速地迭代产品,做一些功能的结合、更新。因此从功能和根源上来讲农业银行和融通支付的关系,银行的体系无法全面满足P2P及中小微企业的服务需求,这才有了互联网金融发展的机会,对P2P平台的服务、中小微企业的服务,那些成熟、务实、创新的第三方支付机构能够做得比银行更好。

有专家表示:虽然“银行存管”方案出台,对第三方支付短期利润产生了一定影响,但应该看到,资金托管在第三方支付企业盈利的比重占得并不是太大,在5%——10%内。对于第三方支付企业来说,盈利比重占大头的“通道”及“增值服务”不受影响。

也有人认为,虽然存管的主体不可能再是第三方支付,但指引并没有限制支付公司与银行合作。支付公司仍旧可以为银行提供技术解决方案和咨询服务。

监管层开始加大监管力度,但主要是对第三方支付机构的业务范围等作出调整。规模较大且合规性较强的支付机构未受太大的影响,对P2P平台也不会有太大动荡。第三方支付的整顿将更加保证了P2P平台的资金安全。

Tag: 三方 支付 银行 机构 资金